«Префы» Ростелекома против «обычки»: подтверждаем парную идею

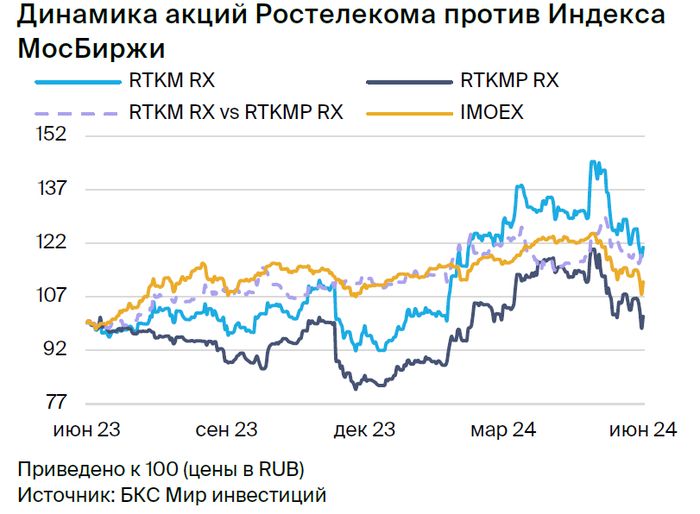

Подтверждаем идею «Лонг Ростелеком-ап / Шорт Ростелеком-ао». Из-за временного дисбаланса цены «префов» к «обычке» доходность идеи с начала апреля составил 0%, или 3% за вычетом стоимости фондирования. При этом отмечаем улучшение доходности на 5% за последний месяц и ждем дальнейшего сужения дисконта «префов» к «обычке» перед объявлением дивидендов за 2023 г.

Главное

• Три причины покупать и продавать бумаги Ростелекома: Дисконт цены «префов» к «обычке» остается высоким — ждем сужения. У бумаг одинаковые дивиденды, но дивдоходность по «префам» выше. Исторически ценовой дисконт сокращался перед дивидендами.

• Совокупная доходность: 10–15% к началу июля.

• Катализаторы: решение по дивиденду — июнь/июль, закрытие реестра — август/сентябрь.

• Оценка: «Нейтральный» взгляд на «обычку» и «префы» на 12 месяцев.

• Риски: общерыночные, сроки объявления дивиденда.

В деталях

Дисконт вновь сужается — ждем продолжения тренда. Дисконт цены «префов» Ростелекома к «обычке» снова сокращается — с 17% до 14% за месяц. На наш взгляд, это закономерно после резкого расширения дисконта в мае: временный дисбаланс возник, когда Ростелеком объявил о планах вывести на биржу свой бизнес дата-центров.

По мнению аналитиков, дисконт главным образом обусловлен разницей в ликвидности этих бумаг. Однако в последние годы этот разрыв заметно сократился: объем торгов привилегированными бумагами составляет $2,4 млн (среднее за три месяца на 21 июня). Это в 3 раза меньше ликвидности обыкновенных акций, тогда как в 2021 г. разница составляла 5–10 раз.

В пользу сужения дисконта говорят исторические данные. Напомним, в 2020–2022 гг. дисконт котировок «префов» Ростелекома к «обычке» сужался к середине года — перед закрытием реестра на получение дивидендов. На наш взгляд, это логично, ведь в последние годы дивиденды у обеих бумаг одинаковые. В 2023 г. тренд был менее выраженным, но полагаем, что в этом году дисконт может вновь сократиться в преддверии выплат.

Дивиденды могут объявить позже, чем ожидалось, но рисков для размера выплат не видим. Президент Ростелекома Михаил Осеевский сообщил Интерфаксу в конце мая, что менеджмент компании рекомендовал увеличить дивиденд за 2023 г. на 11% год к году (г/г), до 6,06 руб. на акцию. По оценке аналитиков, это предполагает доходность по «префам» на уровне 8%, что выше 7% по «обычке».

По словам Осеевского, рекомендация направлена на рассмотрение в правительство РФ. От сроков согласования может зависеть как дата рекомендации по дивиденду от совета директоров, так и дата закрытия реестра под дивиденды. Сейчас, по мнению аналитиков, вероятно, что рекомендацию совета директоров объявят в конце июня или в июле, а реестр под дивиденды закроют в августе – сентябре. Это на 1–1,5 месяца позже, чем аналитики ожидали изначально, но значимого риска для размера выплаты не видим.

Оценка: на горизонте года «Нейтральный» взгляд на обе бумаги. У аналитиков «Нейтральный» взгляд на обыкновенные и привилегированные акции Ростелекома на 12 месяцев вперед. Одинаковая оценка обусловлена методологией БКС, которая предусматривает широкий диапазон для «Нейтрального» взгляда.

При этом на горизонте года потенциал роста у «префов», по мнению аналитиков, выше, чем у «обычки». Подчеркнем, что парная идея базируется на ожиданиях, что спред между бумагами сузится, в то время как «обычка» также может расти в цене в преддверии дивидендов.

Как работают и зарабатывают парные идеи

Преимущество парных идей в том, что результат не зависит от общей рыночной ситуации. Они могут приносить доход как при росте рынка, так и при его падении. Это ставка на то, что одни активы будут сильнее других.

Подробнее прочитать о парном трейдинге вы можете в обучающем материале Нейтральная стратегия. Как заработать на акциях в период неопределенности.

Парные идеи аналитиков БКС позволяют получить доходность до 27% — подробнее о результатах рассказываем в этой статье.

В период с августа 2022 г. было открыто 26 идей, из них закрыты 23. Средняя доходность по нашим закрытым парным идеям составляет 15%, в среднем срок реализации идеи — 103 дня.

Актуальные идеи на российском рынке:

• Норникель против АЛРОСА • Роснефть против Сургутнефтегаза

Выгодный старт в БКС: Кешбэк и акции в подарок новым клиентам

ИнвестироватьБесплатный шорт на три месяца

Если вы совершите сделку шорт до 30 июня 2024 г., то три месяца после этого сможете открывать короткие позиции без платы за перенос. Максимальная сумма сделок в рамках акции — 10 млн руб.

Шортить можно российские и квазироссийские ценные бумаги на Мосбирже. Акция действует: для новых клиентов БКС, для клиентов с активами менее 1 тыс. руб., а также для тех, кто не совершал сделок переноса маржинальных позиций в период с 1 февраля по 18 сентября 2023 г.

БКС Мир инвестиций