ВТБ: навес предложения исчез — повышаем целевую цену

В стратегии на III квартал 2023 г. аналитики БКС представляют глобальный взгляд на российский рынок, отдельные сектора и бумаги. По представителя финансового сектора акциям ВТБ подтверждаем рекомендацию до «Покупать» и повышаем целевую цену с 0,022 до 0,035 руб. за акцию.

Взгляд на компанию

Второй по величине банк по размеру активов, поддержка за счет приобретения Открытия. Совокупные активы ВТБ составляют 26 трлн руб. (апрель 2023 г.) — второй банк в России после Сбера с активами в 36 трлн руб.

Несмотря на непростой 2022 г., рост активов ВТБ на 28% по сравнению с 2021 г. был во многом обусловлен приобретением Открытия в 2022 г., что предполагает синергию на уровне затрат в дальнейшем и увеличение доли рынка.

Драйверы роста

В фокусе рост капитала, который позволит показать дальнейший рост и дивиденды. В настоящее время ВТБ сосредоточен на повышении уровня капитала после крайне непростого 2022 г., который привел к довольно значительным потребностям. Завершение допэмиссии акций и рекордная прибыль в 2023 г. будут способствовать повышению уровня капитала, что в будущем должно вернуть дивиденды на повестку.

Ключевые риски

Ухудшение макроконъюнктуры. Более слабые, чем ожидалось, макроэкономические показатели могут повлиять на финансовые результаты ВТБ через ухудшение качества активов и повышение стоимости риска, при этом текущая докапитализация оказывает поддержку уровням капитала.

Основные изменения

Прогнозы сильно повышены после рекордного I квартала 2023 г. Мы значительно повысили наши прогнозы финансовых результатов ВТБ после недавних релизов, предполагая, что 2023 г. станет рекордным для компании — чистая прибыль по МСФО может превысить уровень 2021 г. (327,4 млрд руб.).

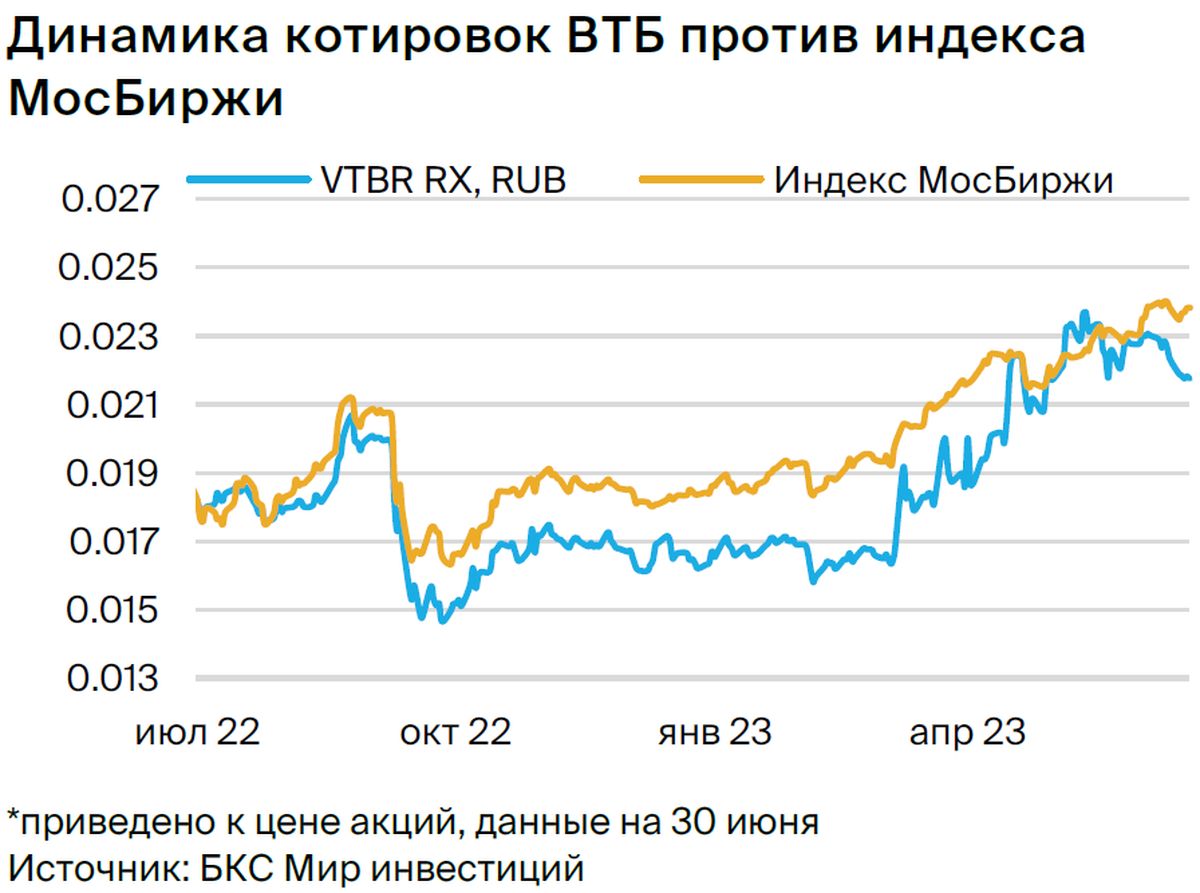

Оценка и рекомендация: «Покупать». Целевая цена на 12 месяцев — 0,035 руб. за акцию

Для оценки ВТБ мы используем модель роста Гордона и сохраняем стоимость акционерного капитала на уровне 24%. Хотя улучшенные финансовые прогнозы предполагают, что ВТБ может показать рекордно высокую ROE 23% в 2023 г., не ожидаем возвращения ВТБ к дивидендам в 2023 г., что также было отмечено менеджментом.

БКС Мир инвестиций

Обгоняем депозиты — до 37% годовых

С защитой вложений. Регулярные выплаты и даже в валюте

Инвестировать