В каких российских акциях ждать больших движений

Волатильность, пожалуй, один из самых важных для изучения показателей необходимых для успешной торговли на бирже. Если инвестор не занимается высокочастотным или маржинальным внутридневным трейдингом, то без волатильности на рынке ему не заработать.

Мой коллега, Михаил Зельцер, обычно собирает подборки бумаг с повышенной волатильностью на разных рынках. Они подходят для спекулятивных трейдеров, но для рядового среднесрочного инвестора высокая волатильность в бумагах чаще всего сигнал, что акции сами по себе высокорискованные или «поезд уже ушел» и совершать действия поздно.

Так можно ли таймить рынок, то есть находить точки наиболее перспективные для входа, чтобы не засиживаться в позиции, а зарабатывать в ближайшие месяцы, если направление движения было выбрано правильно?

Ответ — да. И дает его изучение волатильности.

Метод

Существуют различные методы для прогнозирования будущего роста волатильности. Перед написанием статьи стал вопрос, а какой из них может быть наиболее простым и доступным для рядового инвестора.

Без индикаторов тут не обойтись — они как раз и создавались для быстрого решения подобного рода задач. В стандартных наборах индикаторов большинства платформ присутствует индикатор Bollinger Band Width (BBW). Его классическое описание говорит само за себя: «Этот технический индикатор обеспечивает простой способ визуализации консолидации перед движением цены или периодами более высокой волатильности».

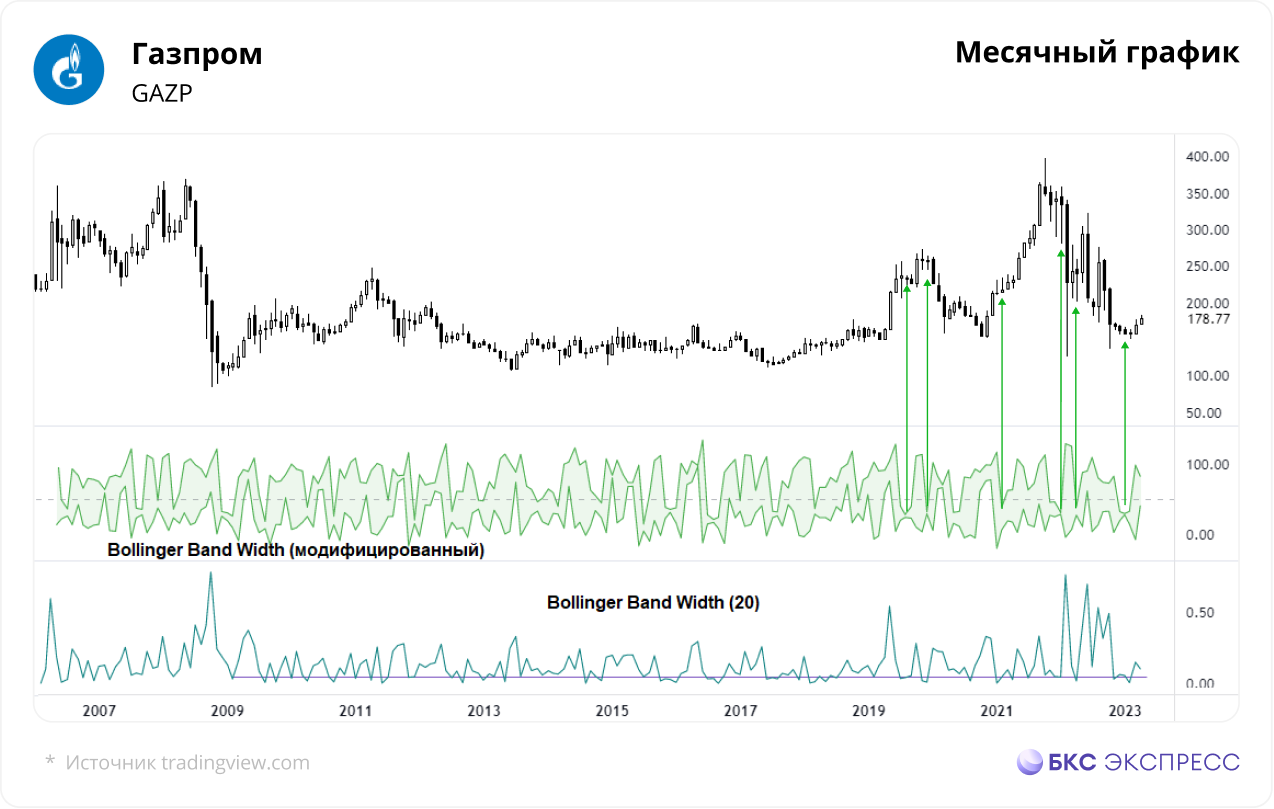

В стандарте, с настройками периода равным 20, после добавления на месячный график (в нашем случае Газпрома) он выглядит малопривлекательным для использования. Если не знать «ключей» — специальных настроек, то по настоящему полезным, а конкретно иметь предсказательную силу, он не будет.

Многое меняется, если изменить настройки периода на 2, то есть сравнивать данные месяц к месяцу. Невооруженным глазом, на примере котировок Газпрома видно, что после снижения линии индикатора в район 0,05–0,06 вскоре шел рост волатильности, а если говорить более правильно — ее расширение.

В сочетание с сезонностью в российских акциях и исследованием волатильности любой инвестор может начать иметь значительное преимущество на рынке. На основе BBW можно строить более продвинутые индикаторы с применим методов преобразования, которые будут отфильтровывать наиболее интересные сигналы и показывать их в более удобной графической форме.

Но в целом со стандартным BBW c периодом 2 сигналы продвинутой (модифицированной версии индикатора) для быстрого нахождения сжатия волатильности перед расширением часто будут схожи.

Где будет волатильность

С использованием полученных инструментов (индикаторов) проскриним российский рынок на предмет образования сигналов в бумагах.

В итоге наиболее вероятный рост волатильности в ближайшие месяцы можно ожидать в акциях:

• ММК

• НЛМК

• Магнит

• МТС

• Полюс

• Самолет

• VK

• Мосбиржа

Что может стать драйвером для этих бумаг и в какую сторону наиболее вероятно движение коллеги, специализирующиеся на российском рынке, проанализируют в ближайших материалах.

БКС Мир инвестиций