Ребалансировка «Модельного портфеля» от 20.08.2019 г. Расширяем границы

Ребалансировка «Модельного портфеля» от 20.08.2019 г. Расширяем границы.

За период после апрельской ребалансировки портфеля 9 эмитентов произвели регулярные купонные платежи.

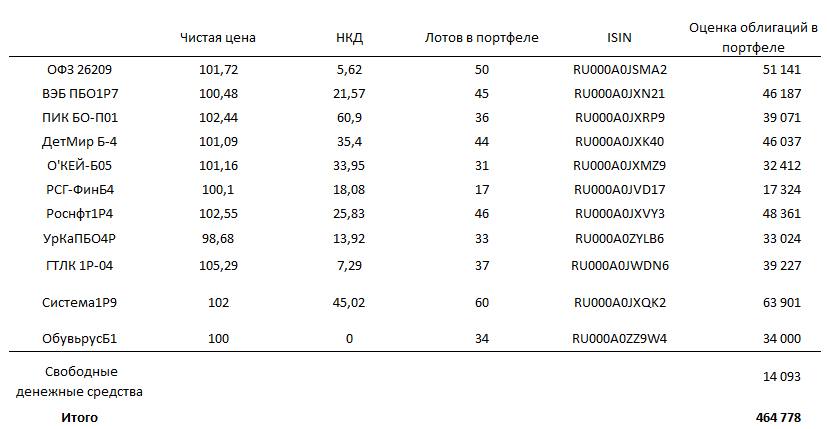

В результате в нашем портфеле образовались дополнительные 14,1 тыс. руб. свободных средств в дополнение к 500 руб., остававшимися неиспользованными в момент прошлого пересмотра структуры. Оценочная стоимость портфеля на момент ребалансировки (19.08.2019 на закрытие торгов) составляла 464 778 руб. Совокупная доходность инвестиций с момента запуска портфеля 8 ноября 2017 г. достигла 16,2%. Среднегодовая доходность за весь период инвестирования продолжает расти, добралась до отметки в районе 9,1%.

Доходность портфеля остается чуть ниже, чем у нашего второго продукта «Спекулятивного портфеля облигаций», но это объясняется более консервативной структурой вложений и широкой диверсификацией. Однако «Модельный портфель» продолжает уверенно опережать доходность по депозитам, ставки по которым не превышали 8% годовых за период работы портфеля.

Пересмотр структуры

Ранее мы уведомляли о досрочном погашении облигаций Обуви России. В результате данного корпоративного действия у нас образовалась значительная величина свободных денежных средств (кроме того, около 14 тыс. руб. в портфель вернулось купонами, о чем сообщалось выше). Мы приняли решение разместить их в облигации Евроторга и Балтийского Лизинга.

К соседям в поисках доходности

За последние 2 месяца на российском долговом рынке произошло 2 знаковых события. Впервые были размещены облигации другого государства в рублях – ценные бумаги Республики Беларусь, а также крупнейшего ритейлера соседнего государства – Евроторга. Последний был эмитирован компанией Ритейл Бел Финанс. Эмитенту присвоен рейтинг ruA-, то есть на уровне «странового потолка» братской республики.

Выпуск будет погашен через 5 лет. Однако дюрация существенно ниже – 1219 дней, благодаря амортизации, которая начнется через 3,5 года. Компания является абсолютным лидером местного рынка. Более того, в формате современных розничных магазинов на нее приходится более 40%. Учитывая, что Беларусь отстает от нашей страны в вопросе консолидации рынка ритейла, у Евроторга есть пространство для роста. Компания изменила бизнес модель, существенно снизив CAPEX. Теперь новые магазины открываются исключительно на арендованных площадях. Это позволило уменьшить соотношение Чистого долга к EBITDA до 2,75x (На уровне Ленты и О'КЕЙ). Компания заявляет о планах дальнейшего уменьшения данного показателя.

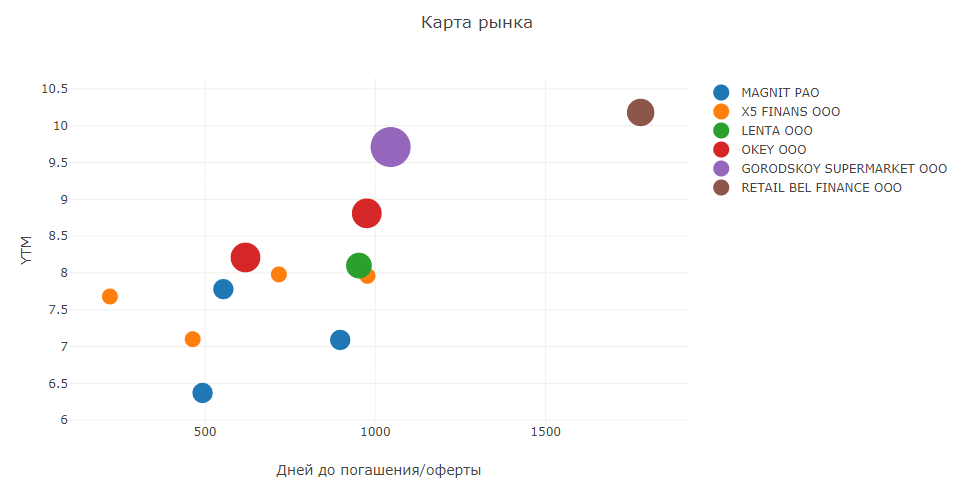

Величина пузырьков пропорциональна соотношению Net Debt/Ebitda

В тоже время с учетом более высокой дюрации премия облигаций Ритейл Бел Финанс 01 к условной кривой доходностей Ленты и О'КЕЙ около 100-110 б.п. Более того, бумаги Евроторга торгуются с премией к облигациям Азбуки Вкуса, гораздо меньшей по объему бизнеса и с соотношением Чистый долг/EBITDA на уровне 4x. На основании перечисленных факторов мы приняли решение выделить на бумаги 5,7% портфеля.

Государство – залог надежности

На рынке облигаций данная парадигма отлично работает. Однако большинство государственных компаний предлагают довольно скромную доходность. Балтийский Лизинг стал исключением. Действительно, компания принадлежит банку ФК Открытие, который, в свою очередь, полностью в собственности ЦБ.

Соответственно, выпуски Балтийского Лизинга должны торговаться вблизи кривой самого ФК Открытие и иметь небольшую премию к другой, более крупной, государственной лизинговой – ГТЛК.

Однако премия составляет около 60-80 б.п., что нам кажется неоправданно много. Поэтому было принято решение вложить в БалтЛизинг БП2 4,4% портфеля.

Новая структура портфеля выглядит следующим образом.

БКС Брокер