Префы Башнефти против обычки: открываем парную идею

Открываем парную торговую идею «Лонг Башнефть-ап / Шорт Башнефть-ао» с ожидаемой доходностью 10%. Последние четыре недели префы Башнефти без видимых причин сильно отставали от обычки. При этом дивиденды по префам такие же, ликвидность выше, а стоит бумага дешевле. Считаем, что разрыв в дивдоходности обыкновенных и привилегированных бумаг Башнефти избыточен, и ждем разворота тренда.

Главное

• Цель — 10% с учетом стоимости фондирования за 3 месяца.

• Три причины для реализации идеи: Во-первых, обычка обгоняла префы на 17% с конца мая без значимых новостей. Во-вторых, в префах ликвидность выше — нет причин для большого дисконта. В-третьих, дивиденды по префам такие же, а цена ниже.

• Премия обычки к префам сейчас 65% против 32% в среднем за 5 лет.

• Оценка: избыточная доходность префов 18% против -30% у обычки.

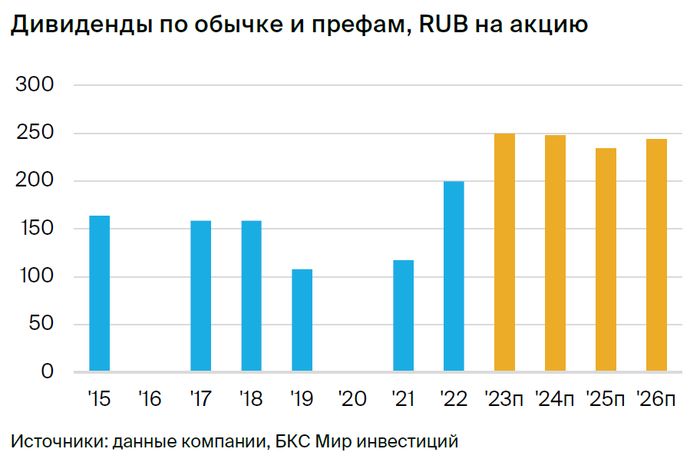

• Дивдоходность на 12 месяцев: привилегированные акции — 12,9%, обыкновенные — 7,8%.

В деталях

Дисбаланс в оценке избыточен — пользуемся моментом. У Башнефти не самая привлекательная дивидендная политика в отрасли: компания должна направлять на выплаты не менее 25% чистой прибыли. При этом размер дивидендов по привилегированным и обыкновенным акциям одинаковый. Однако разрыв в оценке диспропорциональный: обычка торгуется с премией к префам на уровне 70% — намного выше среднеисторических 32% за последние 5 лет.

Обычка стоит необоснованно дорого. Считаем, что рыночные оценки обычки и префов должны находиться примерно на одном уровне. Во-первых, по обеим бумагам компания платит одинаковые дивиденды. Во-вторых, нет оснований для премии за контроль — более 90% обыкновенных акций принадлежат Роснефти и правительству Башкирии. И, наконец, ликвидность префов намного выше обычки. Единственное, в чем выигрывает последняя — более низкая бета, то есть бумага менее волатильна относительно российского рынка.

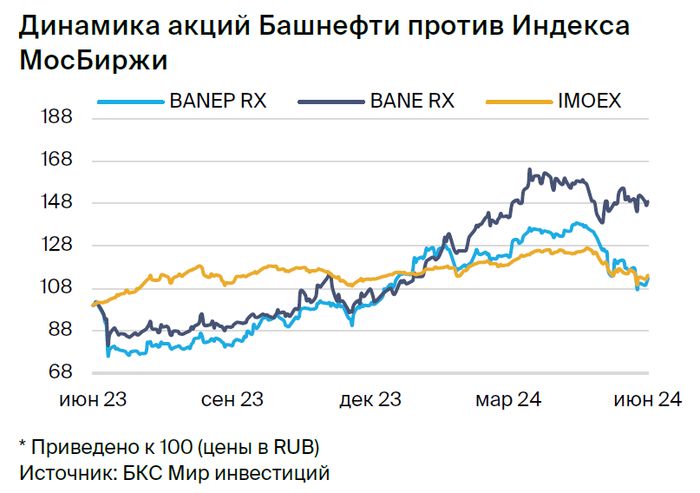

Ждем разворота ралли в обычке Башнефти. С 20 мая обыкновенные бумаги Башнефти не растеряли рост, тогда как префы упали на 17%, а весь рынок скорректировался. Сильный относительный результат не был подкреплен новостным фоном и, скорее всего, сойдет на нет. Важно, что доля обычки в обращении — всего около 1%, поэтому даже небольшие объемы сделок могут временно сильно влиять на ее котировки. Ждем, что идея принесет совокупный доход 10% — чуть выше половины тех 17%, на которые обычка опережает рынок с конца мая.

Оценка. Целевая цена для обыкновенных акций Башнефти на ближайшие 12 месяцев составляет 2 900 руб., фундаментальный взгляд «Негативный». Такая оценка предполагает избыточную доходность -30%. Целевая цена для префов — 2 700 руб., взгляд «Позитивный», избыточная доходность +18%. Ожидаем, что дивиденды за 2024 г. в размере 248 руб. на акцию обеспечат обыкновенным акциям дивдоходность на 12 месяцев на уровне 7,8%, что в 1,7 раза ниже, чем 12,9% у привилегированных акций.

Как работают и зарабатывают парные идеи

Преимущество парных идей в том, что результат не зависит от общей рыночной ситуации. Они могут приносить доход как при росте рынка, так и при его падении. Это ставка на то, что одни активы будут сильнее других.

Подробнее прочитать о парном трейдинге вы можете в обучающем материале Нейтральная стратегия. Как заработать на акциях в период неопределенности.

Парные идеи аналитиков БКС позволяют получить доходность до 27% — подробнее о результатах рассказываем в этой статье.

За период с августа 2022 г. мы выпустили 26 идеи на российском рынке, из них закрыта 23. Средняя доходность по закрытым парным идеям составляет 15%.

Актуальные идеи на российском рынке:

• Норникель против АЛРОСА • «Префы» Ростелекома против «обычки»

Бесплатный шорт на три месяца

Если вы совершите сделку шорт до 30 сентября 2024 г., то три месяца после этого сможете открывать короткие позиции без платы за перенос. Максимальная сумма сделок в рамках акции — 10 млн руб.

Шортить можно российские и квазироссийские ценные бумаги на Мосбирже. Акция действует: для новых клиентов БКС, для клиентов с активами менее 1 тыс. руб., а также для тех, кто не совершал сделок переноса маржинальных позиций в период с 1 февраля по 18 сентября 2023 г.

БКС Мир инвестиций