Куда вложить дивиденды. Идеи из портфелей БКС

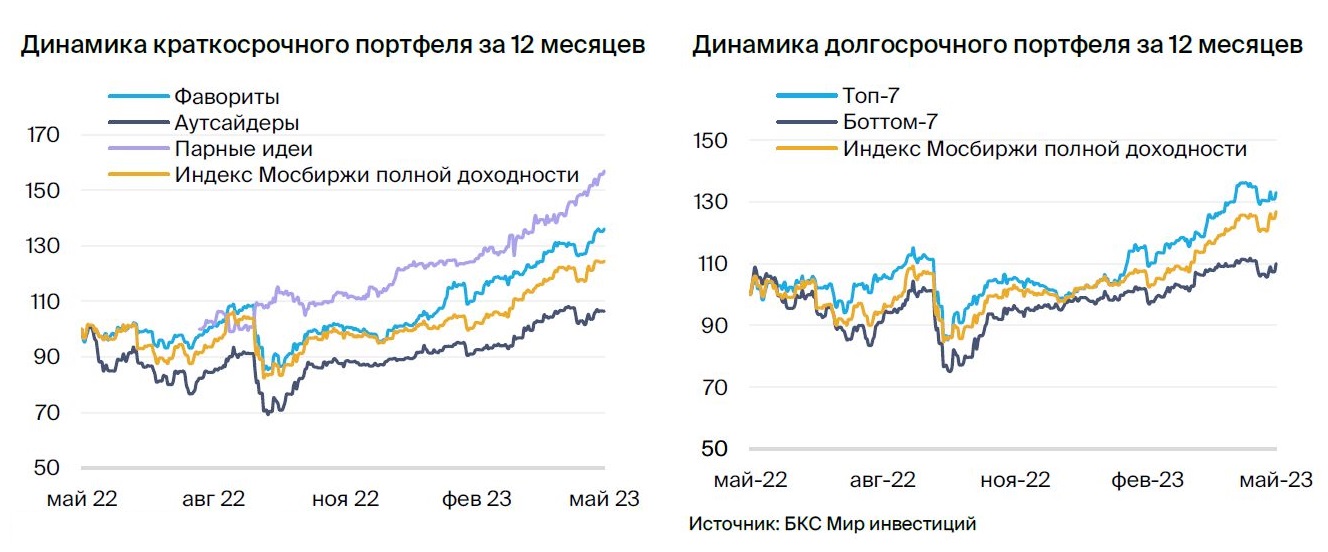

Дивидендный сезон в самом разгаре. Многие компании уже закрыли реестры под дивиденды и постепенно начинают перечислять средства своим акционерам. В ближайшее время рынок получит приток ликвидности, в том числе от Сбера. Куда реинвестировать эти средства? При выборе акций вы можете пользоваться портфелями БКС: аналитики выбирают бумаги, которые выглядят перспективно на краткосрочном и долгосрочном горизонте.

Главное

• Краткосрочные идеи: без изменений.

- Фавориты: Сбербанк-ао, TCS Group, Татнефть-ао, МТС, Полиметалл, Ростелеком и НОВАТЭК.

- Аутсайдеры: Сургутнефтегаз-ао, АЛРОСА, ФСК-Россети, ПИК, Магнит, РусГидро и X5 Group.

• Парные торговые идеи: МТС / Х5 Group, Интер РАО / ФСК-Россети и Татнефть-ао / Сургутнефтегаз-ао.

• Долгосрочные идеи: убрали Мосбиржу из аутсайдеров и добавили ФСК-Россети.

- Топ-7: Мечел, Татнефть-ао, Полюс, Сбербанк-ао и -ап, Северсталь и ММК.

- Боттом-7: Сургутнефтегаз-ао и -ап, АЛРОСА, ФосАгро, РусГидро, Газпром и ФСК-Россети.

В деталях

Краткосрочные фавориты: Сбербанк-ао, TCS Group, Татнефть-ао, МТС, Полиметалл, Ростелеком и НОВАТЭК

• Сбербанк-ао — фундаментально сильная история.

• TCS Group — результаты за I квартал 2023 г. по МСФО могут выступить триггером.

• Татнефть — недооцененная компания.

• МТС — позитивное решение по дивидендам за 2022 г. на прошлой неделе способствует краткосрочному росту котировок.

• Полиметалл — прогресс по редомициляции в ближайшие два месяца.

• Ростелеком — объявление дивидендных выплат за 2022 г. послужит триггером для бумаги.

• НОВАТЭК — этим летом ждем три катализатора для бумаги.

Краткосрочные аутсайдеры: Сургутнефтегаз-ао, АЛРОСА, ФСК-Россети, ПИК, Х5 Group, РусГидро и Магнит

• Сургутнефтегаз-ао — разочаровывающая дивдоходность.

• АЛРОСА — цены на алмазы под сезонным давлением.

• ФСК-Россети — не видим катализаторов для компании.

• ПИК — отсутствие отчетности.

• X5 Group — слабая рентабельность в 2023 г.

• РусГидро — растущие капзатраты.

• Магнит — неясность с дивидендными выплатами может оказывать давление на котировки.

Парные идеи: МТС / Х5 Group, Интер РАО / ФСК-Россети и Татнефть-ао / Сургутнефтегаз-ао

• Лонг МТС / Шорт Х5 Group — ожидание дивидендов МТС поддержит бумагу, а котировки Х5 Group могут оказаться под давлением из-за низкой рентабельности.

• Лонг Интер РАО / Шорт ФСК-Россети — нам по-прежнему нравится генерирующая компания Интер РАО, в том числе благодаря устойчивой регуляторной среде и хорошей ценовой динамике на оптовом рынке, где Интер РАО продает свою мощность. В отношении ФСК-Россети мы настроены скептически, в том числе на фоне отсутствия дивидендных новостей. Есть вероятность, что дивидендов за 2022 г. ждать не следует. Деньги направляются на инвестпрограмму без понятной окупаемости.

• Лонг Татнефть-ао / Сургутнефтегаз-ао — тот факт, что очень низкий дивиденд на обыкновенную акцию Сургутнефтегаза не стал неожиданностью, только подчеркивает, насколько слабым является инвестиционный кейс компании. Акции никогда не получали щедрых дивидендов, и мы не видим оснований ожидать, что это изменится в обозримом будущем. Татнефть охотно делится прибылью с инвесторами и показывает сильные финансовые результаты.

Изменения в портфелях БКС

Долгосрочные идеи — аутсайдеры

Исключаем Мосбиржу из списка аутсайдеров, поскольку 2023 г. может оказаться позитивным — процентные ставки по-прежнему остаются высокими, то есть благоприятными для чистого процентного и стабильного комиссионного дохода. Кроме того, раскрытие новой стратегии в III квартале 2023 г. может позитивно повлиять на котировки.

Добавляем ФСК-Россети. Мы считаем, что компания может не заплатить дивиденды за 2022 г. — решение, возможно, будет опубликовано до конца мая. Такой сценарий еще раз подтвердит наш тезис, что ФСК–Россети — это госкомпания с мандатом на инвестиции, а не акционерная история. И пока наши опасения оправдываются: компания планирует масштабную инвестиционную программу, в которой нет четких механизмов окупаемости.

БКС — №1 в аналитике для инвесторов. И это не реклама. Это факт.

БКС Мир инвестиций

Обгоняем депозиты — до 37% годовых

С защитой вложений. Регулярные выплаты и даже в валюте

Инвестировать