Стоит ли ожидать падения на американском рынке. Ключевые риски III квартала

С начала года индекс S&P 500 прибавил около 16% и продолжает переписывать исторические максимумы. Позитив пока сохраняется, но стоит учитывать риски на американском рынке в исторически непростой квартал.

В июньском опросе, проведенном Bank of America среди управляющих фондов, инфляция и сворачивание стимулирования названы главными рисками для продолжения роста.

Стоит отметить, что инфляция за последний месяц вызывает меньше беспокойства. Значительно выросли опасения возникновения пузыря на рынке акций и риски, сопутствующие сворачиванию стимулирования.

Рассмотрим, что может угрожать росту американского рынка в самое ближайшее время.

Стимулы и инфляция

Не будем останавливаться на разборе тонкостей формулировок ФРС США на тему инфляции и сроках сворачивания стимулирования. Об этом пишут предостаточно. Лучше рассмотрим к формированию каких опасных сигналов привела и продолжает приводить столь запоздалая реакция регулятора.

Американский рынок буквально разрывается от ликвидности. Если еще неделю назад общая сумма размещенных в Федрезерве свободных средств банков составляла $584 млрд, то сейчас этот показатель достиг $747 млрд. Говоря проще, деньги некуда девать. Возникает закономерный вопрос — достаточно ли эффективно используются средства, предназначенные для стимулирования экономики? Отметим, что ФРС США значительно усилил стимулирование в июне.

Некоторые известные финансисты вполне оправданно начинают заявлять, что экономика США может восстанавливаться слишком быстрыми темпами. Например, Рэй Далио и бывший глава казначейства США Ларри Саммерс на Катарском форуме сошлись во мнении, что США двигаются к периоду перегрева и продолжению роста инфляции. Аналитики одной из крупнейших инвестиционных компаний мира BlackRock также обозначили риск перегрева как один из ключевых.

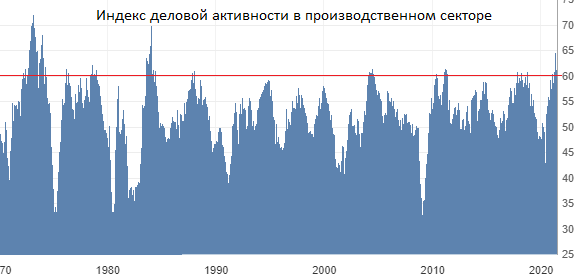

Если посмотреть на динамику индекса деловой активности в производственном секторе США, можно обратить внимание, что исторически после достижения индексом значений выше 60 в ближайшие полгода начинался спад.

Опасным сигналом может служить и динамика цен на рынке недвижимости США. На этой неделе был зафиксирован максимальный месячный рост с 1988 г., который происходит на фоне резкого замедления темпов покупки жилья.

Вероятно, что рост инфляции может быть не таким уж и временным явлением, как заявляют представители ФРС. Скорее всего, регулятору придется начать действовать в самое ближайшее время. Увеличивается риск того, что попытки ФРС «догнать» события на рынках могут привести к рецессии. Так было в истории уже не один раз.

Неудобные сигналы

Если рассматривать риски возникновения пузыря на американском рынке акций, то в данный момент образовалось достаточно различных сигналов, дающих вполне уверенные аргументы в пользу этого. Не зря данный риск все чаще упоминается управляющими фондов в последнем опросе BofA.

К примеру, продажа компанией собственных акций в целом не считается хорошим сигналом для рынка. В данный момент ситуация осложняется тем, что большая часть подобных продаж осуществляется компаниями, которые не зарабатывают прибыль.

За последние 12 месяцев почти 750 убыточных компаний продали свои акции на вторичном рынке. В текущий момент соотношение размещений прибыльных компаний к неприбыльным достигло отрицательных значений. Подобные дисбалансы наблюдались перед крахом в 2000 и 2008 гг.

Источник: https://sentimentrader.com/

Более того, количество компаний, которые не зарабатывают, достигло максимальных значений. Исторически на рынке начиналась сильнейшая распродажа, когда количество убыточных компаний в составе индекса Russell 2000 превышала 30%. По крайней мере так было последние три раза.

Источник: https://www.factset.com/

Наблюдается также увеличение объемов хеджирования инвесторами от падения акций США. Данную закономерность отражает индекс Nations SkewDex. В данный момент показатель достиг максимальных значений с марта 2020 г.

Предсказатели кризисов

Легендарный управляющий фондом Bridgewater Рэй Далио в недавнем выступлении заявил, что благоприятного для инвестиций восстановления экономики и низкой инфляции не происходит. Далио считает, что остановка стимулирования может привести в итоге к сильной коррекции на рынках США.

Более радикально настроен знаменитый инвестор доктор Майк Бьюрри, предсказавший падение рынка недвижимости и ипотечного кредитования, вызвавшего финансовый кризис 2008 г. Управляющий фонда Scion назвал происходящее на рынках величайшим спекулятивным пузырем всех времен и предупредил, что следующий крах по силе будет гораздо более разрушительным.

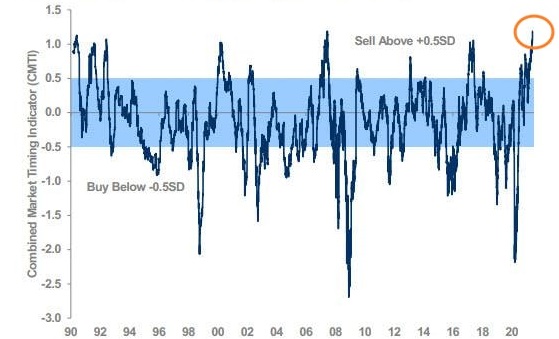

Аналитики Morgan Stanley в своем отчете в начале июня отметили, что в акциях США сейчас происходит эйфория. Индикаторы подают четкие сигналы о перегреве рынка.

Что в итоге

Как писал в одной из своих книг легендарный трейдер Ларри Вильямс, на рынке всегда будут те, кто предсказывает его крах. Не стоит поддаваться влиянию апокалиптичных предсказаний, но игнорировать накопившиеся риски было бы нерационально.

За скобками остается вопрос госдолга США, а также планируемой реформы налогообложения. Разница в финансовом благополучии и необходимости ее сокращения всегда усиливается в период пузырей. Один из рисков, отмеченных управляющими в опросе BofA, — снижение темпов роста экономики КНР — уже начал проявляться. Индексы PMI по Китаю за май все еще показывают положительную конъюнктуру, но цифры оказались ниже показателей за предыдущие месяцы.

Стоит ли рассматривать текущие значения индекса S&P 500, как уровни для старта большой распродажи? Интересное исследование, опубликованное на Real Investment Advice, показывает, что серьезный перегрев на рынке акций происходил 3 раза за последние 120 лет, когда средняя доходность за предыдущие 10 лет превышала 16–17%.

Текущая доходность находится на уровне 13%. Исходя из результатов данного исследования, можно сделать вывод, что рынок акций будет крайне перегрет при достижении диапазона 5000–5400 п. по S&P 500. Означает ли это, что индекс не может начать падение уже с текущих уровней? Конечно, нет. Однако в будущем достижение данных значений может служить вполне надежным ориентиром, сигнализирующим о перегреве рынка.

БКС Мир инвестиций