Короткие, средние и длинные облигации. Как их различать

Простыми словами

Чем ближе срок до погашения, тем короче облигация. На российском рынке короткими обычно называют бумаги от 1 до 3 лет, средними — от 3 до 5 лет, а все остальные — длинными.

Чем короче облигация, тем ниже ее волатильность. Разумеется, при условии, что с эмитентом все в порядке и его платежеспособность не вызывает сомнений.

Короткие облигации подходят для самых консервативных вложений, когда инвестор точно знает, что в скором будущем деньги могут ему понадобиться. Также короткие облигации рекомендуется держать в моменты, когда есть риски роста процентных ставок. Тогда полученные от погашения коротких бумаг деньги можно будет использовать для покупки новых облигаций по более высоким ставкам.

Примеры коротких облигаций:

Длинные облигации подходят инвесторам, которым важно зафиксировать доходность на длительный срок. Также их покупают в спекулятивных целях, если ожидается снижение процентных ставок. Когда ставки снижаются, длинные облигации растут в цене. За счет этого можно получить дополнительную доходность за период роста ставок.

При этом важно помнить, что рост (как и падение) цены облигаций — временное явление. К моменту погашения цена будет стремиться к номиналу.

Примеры длинных облигаций:

Средние облигации являются компромиссным вариантом между длинными и короткими. Их можно использовать как более доходную альтернативу коротким бумагам или менее рискованную альтернативу длинным. Также средние бонды подойдут тем инвесторам, которые ориентируются на соответствующий горизонт инвестирования.

Примеры длинных облигаций:

Отдельно можно выделить Ультракороткие облигации, к которым относят бонды с погашением до 0,5–1 год. Эти бумаги можно использовать в качестве альтернативы наличным, поскольку они в наименьшей степени подвержены волатильности и позволяют безопасно разместить временно свободные средства под небольшой процент.

Примеры ультракоротких облигаций:

Как выбрать срок облигаций в приложении БКС Мир инвестиций

В приложении БКС Мир инвестиций есть возможность легко отсортировать облигации по длительности. На вкладке рынки необходимо вверху выбрать облигации. После этого нужно выбрать внизу серый значок с настройками и там будет 3 фильтра: от 1 до 3 лет, от 3 до 5 лет и более 5 лет. Выбрав необходимый фильтр, нужно нажать кнопку «Применить» и на экране появится список облигаций, отсортированный по необходимому критерию.

Читайте также: Облигации начали падать. Как снизить риски портфеля

Для тех, кто хочет узнать больше

На самом деле корректной мерой длительности облигации является не срок до погашения, а такой показатель, как дюрация. Она напрямую зависит от срока до погашения и точно так же измеряется в днях или годах. Именно дюрация определяет чувствительность облигации к изменению процентных ставок.

Для купонных облигаций дюрация всегда короче, чем срок до погашения, причем чем больше купоны, тем шире эта разница. Также разброс между дюрацией и погашением ощутимо возрастает для длинных бумаг. Например, ОФЗ 26221 с погашением через 10 лет имеет дюрацию всего 6,8 лет.

Дюрация рассчитывается по сложной формуле и имеет достаточно мудреное определение, поэтому попытка объяснить внутреннюю логику этого показателя заслуживает отдельной статьи. На практике достаточно знать следующее:

• Чем длиннее дюрация, тем выше волатильность облигации

• Когда ставки растут, цена облигаций с более высокой дюрацией снижается быстрее. И наоборот, когда ставки снижаются, цена облигаций с более высокой дюрацией быстрее растет.

• Дюрация тем больше, чем дольше срок до погашения и чем ниже купонные (и амортизационные) платежи.

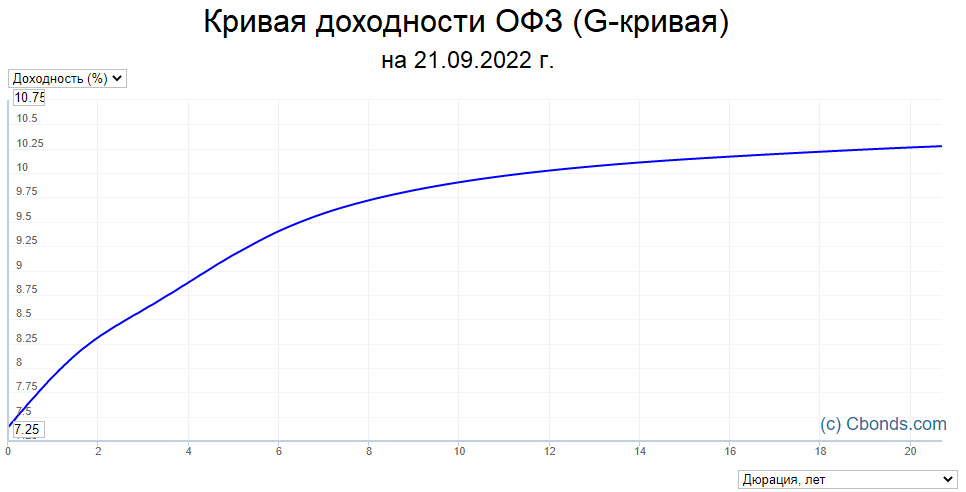

Для гособлигаций часто строят график, который называется G-кривая. На нем можно наглядно увидеть, как доходности по облигациям зависят от длительности бумаг. На этом графике по оси Х расположена дюрация, а по оси У — доходность.

Подробнее о том, что такое G-кривая, читайте в специальном материале: О чем говорит кривая доходности ОФЗ

БКС Мир инвестиций

Обгоняем депозиты — до 37% годовых

С защитой вложений. Регулярные выплаты и даже в валюте

Инвестировать