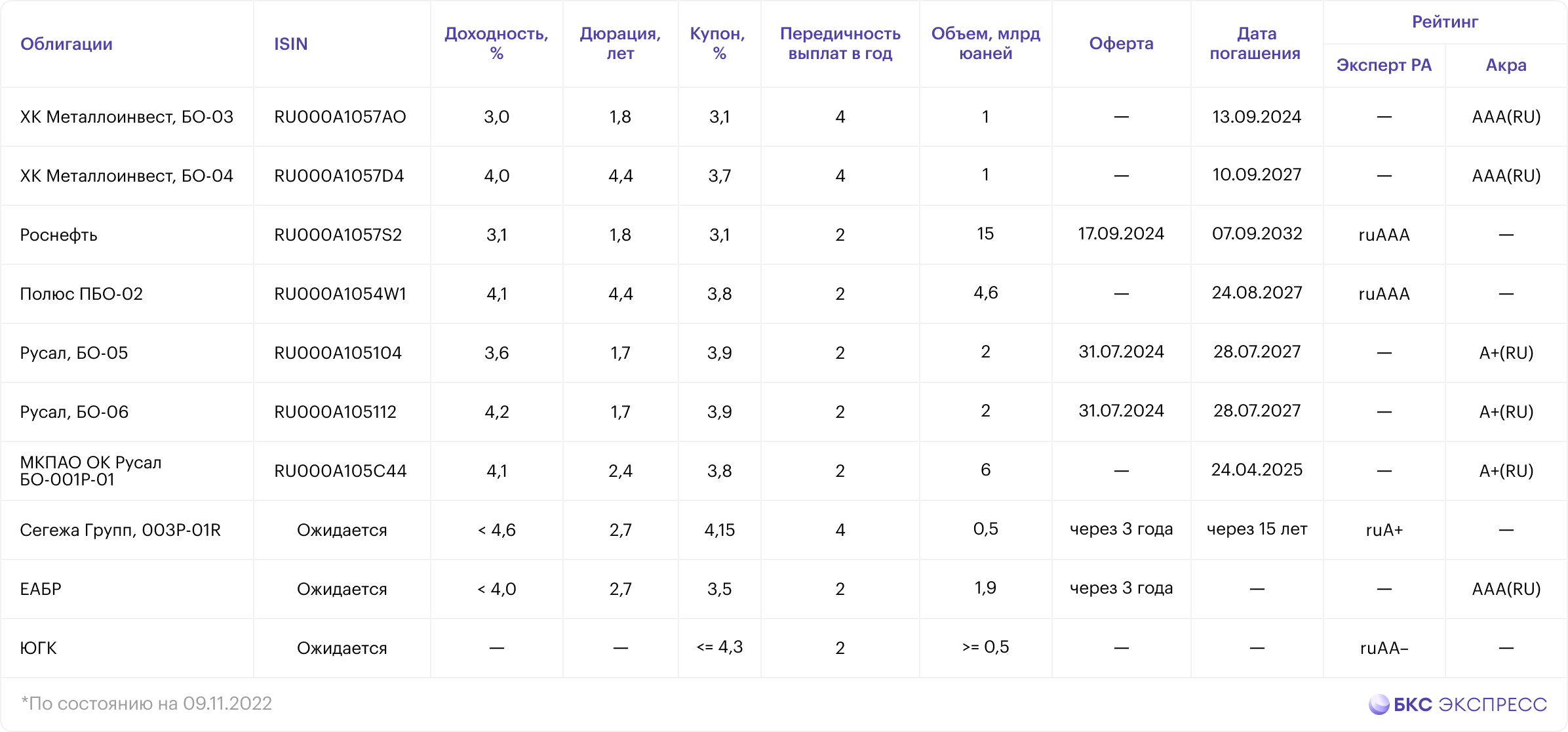

Какие облигации в юанях доступны на Московской бирже

В начале 2022 г. рынок первичных размещений облигаций не был активным, особенно среди валютных бондов. Под конец лета РУСАЛ выпустил облигации в юанях и задал новый тренд, продолжающий набирать обороты. Рассмотрим, какие возможности появились у инвесторов в валютных облигациях.

Главное

По данным сайта RusBonds, с 1 января по 8 ноября 2022 г. на долговом рынке количество размещений новых облигаций составило 451, за аналогичный период в 2021 г. было 543 выпуска. Число выпусков в долларах и евро снизились в этом году, что связано с ускорением курса по дедолларизации и с появлением понятия «валюта недружественных стран». По спросу также ударили регулятивные меры и инфраструктурные риски.

Однако в конце лета РУСАЛ задал новый тренд — облигации, номиналом которых выступает юань. Спрос на такие бонды начал расти.

Читайте также: Валютный монитор: прогнозы по юаню и гонконгскому доллару

На бирже доступно несколько выпусков облигаций в юанях. В середине ноября появится еще один выпуск — и в общей сложности у инвесторов будет 10 инструментов в китайской валюте на выбор.

Детали

Китайская валюта сегодня — альтернативная валюта дружественной страны, интерес к которой только растет. Инвесторы получили валютные инструменты без рисков, присущих токсичным валютам.

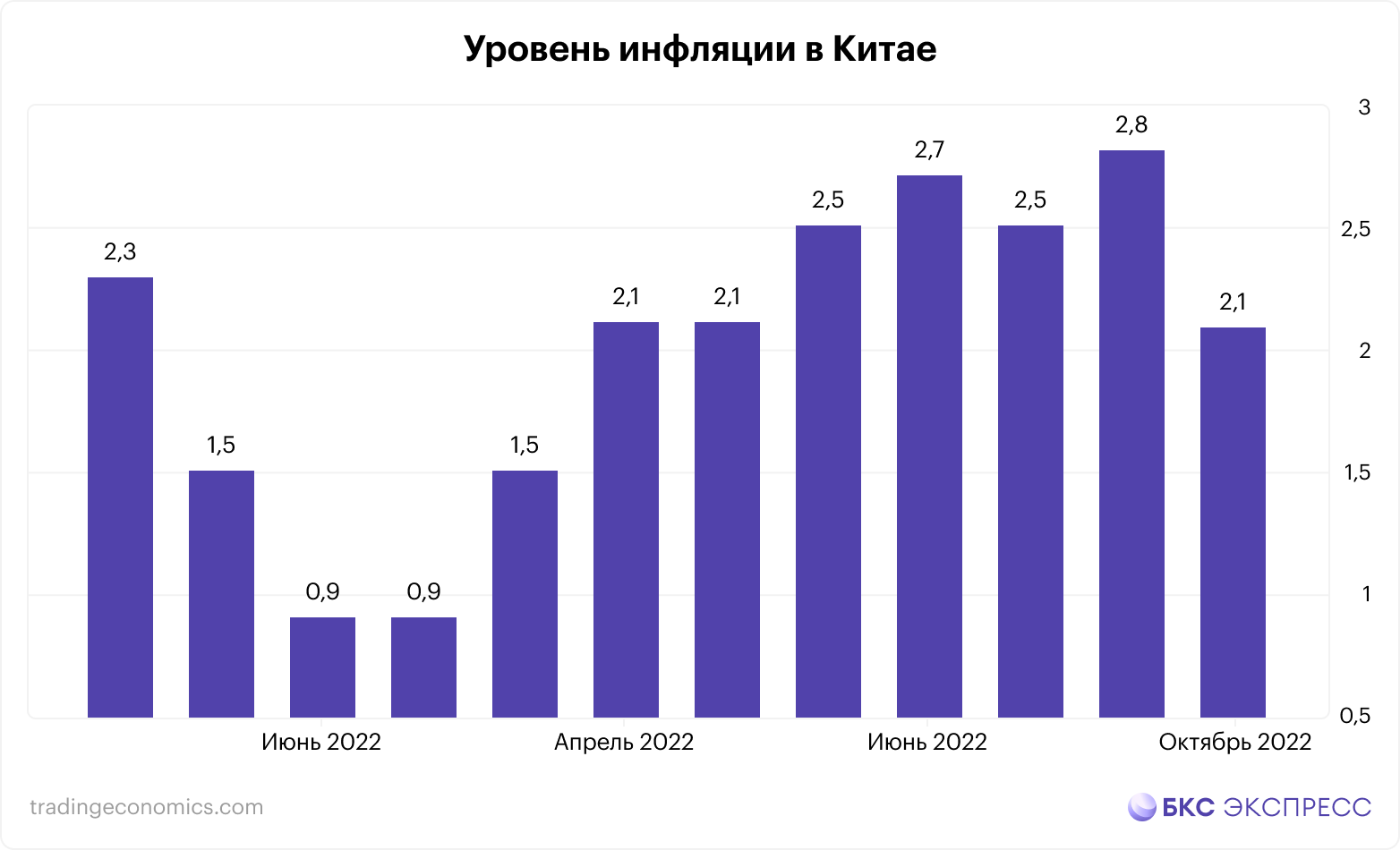

Более того, рост цен (CPI) в Китае сейчас ниже, чем в западных странах. Так, по итогам октября, инфляции составил 2,1%, это значительно ниже CPI в РФ, США и ЕС.

Купонная доходность текущих и ожидаемых бондов сейчас находится в диапазоне 3,1–4,5% — выше инфляции в Поднебесной.

О компаниях

• РУСАЛ. Первая компания, выпустившая бонды в юанях — алюминиевый гигант, с высоким кредитным рейтингом.

• Полюс. Лидер российской добычи золота и вторая компания, выпустившая облигации в юанях. Спрос на первичном рынке был высоким, из-за чего объем эмиссии был увеличен с 4 до 4,6 млрд юаней. Эмитент имеет наивысший кредитный рейтинг по национальной шкале.

• Металлоинвест. Один из крупнейших горно-металлургических холдингов России и один из ведущих мировых производителей железорудной продукции. Компания вышла на рынок юаневых облигаций с двумя выпусками. До выпуска Сегежи это был единственный эмитент с купонными выплатами каждый квартал. Кредитный рейтинг — максимальный.

• Роснефть. Одна из крупнейших в России нефтедобывающих и перерабатывающих компаний. Недавний выпуск выделяется рекордным объемом эмиссии — 10 млрд юаней, а в рамках первичного размещения был увеличен до 15 млрд юаней. Роснефть имеет максимальный кредитный рейтинг.

• Сегежа Групп. Один из крупнейших российских вертикально интегрированных лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Основные сегменты — лесопереработка, бумага, пиломатериалы. Более 62% компании принадлежит АФК Системе. В моменте у эмитента самая высокая купонная доходность — 4,15%.

• ЕАБР — Евразийский банк развития. Является международной финансовой организацией, призванной содействовать экономическому росту шести государств-участников, расширению торгово-экономических связей между ними и развитию интеграционных процессов на евразийском пространстве путем осуществления инвестиционной деятельности. Эмитент планировал собрать 1,5 млрд юаней, но объем был увеличен до 1,9 млрд юаней.

• ЮГК — Южуралзолото Группа Компаний. Одно из крупнейших золотодобывающих предприятий России по объему производства и запасам, входит в первую десятку. Все активы группы находятся в России. Точных параметров пока не представлено.

Что еще: «ДУ Вектор» — Новая стратегия доверительного управления, объединяющая российские облигации в рублях и юанях

БКС Мир инвестиций

Выгодный старт в БКС: Кешбэк и акции в подарок новым клиентам

Инвестировать