Какие акции вырастут из-за новой стратегии ЦБ

Регулятор представил новый проект денежно-кредитной политики на ближайшие три года. В своей основе его стратегия — абсолютно рыночная: свободное движение капитала, плавающий курс, встраивание в мировой рынок. Посмотрим, что это значит для инвесторов.

Что нового нас ждет

ЦБ описал три сценария развития экономики до 2025 г: базовый, ускоренный и кризисный. Но при этом все они опираются на прежнюю тактику регулятора, при которой на первом месте стоит таргетирование инфляции, но не рост ВВП или курс рубля.

Совместно с Минфином они планируют, как и прежде, реагировать на приток экспортной выручки с помощью настройки рублевой массы и бюджетного правила, только теперь вместо доллара будет применяться более широкая корзина, включая юань, рупии и лиры.

Данная тактика в целом повторяет опробованную консервативную модель 2016–2019 гг. Это ставка на естественный отскок ВВП, затем следование за ценами на нефть и ослабление рубля. Знакомая картина, которая дает понятный ориентир для рынка акций.

Сколько стоит вся Россия

Российский ВВП традиционно считают в долларах, что удобно для его соотнесения с нефтяными ценами. Но, учитывая свободно плавающий рубль, можно измерять и в российской валюте. Смена доллара на юань во внешней торговле на конечный результат не влияет.

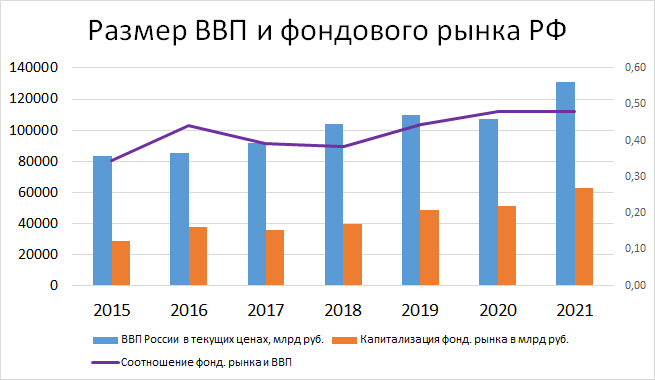

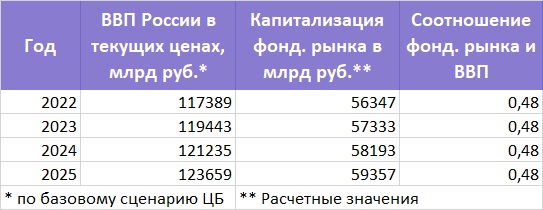

Это грубый, но вполне рабочий вариант оценки. Мы можем посмотреть на динамику ВВП в рублях за последние восемь лет, добавить наиболее вероятный (базовый) сценарий от ЦБ и посчитать суммарный выпуск к 2025 г. Это будет ожидаемый ВВП.

Далее мы смотрим на соотношение капитализации фондового рынка к ВВП и предполагаем, что оно вернется к своей привычной исторической траектории. По данным с 2015 по 2021 гг. соотношение составляло от 0,35 в кризисные до 0,48 в более благополучные годы.

Отсюда получаем ожидаемую стоимость российского фондового рынка: в диапазоне от 43,3 трлн до 59,4 трлн, в среднем — 51,4 трлн рублей против нынешних 37,8 трлн. Следовательно, потенциал роста Индекса МосБиржи за три года составляет от 15% до 57%, в среднем — 36%.

Какие акции будут лучше

На росте рынка обычно лучше себя показывают бумаги с высокой бетой, хуже — с низкой. Это значит, что, делая ставку на долгосрочный умеренный рост и желая получить больше среднего, стоит смотреть на самые волатильные бумаги из состава индексов.

То, как это работает, можно увидеть на примере 2015–2019 гг. В тот период ЦБ не мешал рынку расти и даже немного подгонял его, поджимая ключевую ставку и не трогая рубль. В итоге среди акций-лидеров по доходности вошли Сбер, Яндекс, ПИК, Полюс — все весьма подвижные.

Сегодня среди ликвидных фишек наиболее высокую бету имеют все те же Сбер и Яндекс: 1,5 и 1,3 соответственно, что дает ускорение на 50% и 30% относительно индекса. Также в топ-5 можно добавить Ozon, VK и TCS Group — одни из наиболее динамичных на рынке РФ.

Коротко

- Новая стратегия ЦБ до 2025 г. является продолжением наработанной практики и во многом повторяет успешно опробованное ценовое таргетирование 2015–2019 гг.

- Зная это, можно относительно уверенно предположить, что фондовый рынок РФ будет восстанавливаться по привычным лекалам, подтягиваясь за рублевой ценой нефти.

- Исходя из обычного для России соотношения стоимости фондового рынка и годового ВВП, можно ожидать, что Индекс МосБиржи через три года вырастет в диапазоне 15–57%.

- Доходность выше среднего стоит искать в акциях с более высокой бетой:

• Сбербанк (Держать. Цель на год: 180 руб./ +44%)

• Яндекс (Покупать. Цель на год: 3500 руб./ +84%)

- Кроме двух перечисленных, с прицелом на долгий срок можно обратить внимание на еще более волатильные бумаги:

• VK (Покупать. Цель на год: 640 руб./ +56%)

• TCS Group (Покупать. Цель на год: 4000 руб./ +79%).

БКС Мир инвестиций

Выгодный старт в БКС: Кешбэк и акции в подарок новым клиентам

Инвестировать