Что такое муниципальные облигации

Помимо государственных (ОФЗ) и корпоративных облигаций на российском рынке есть такой класс бумаг как муниципальные облигации, которые выпускают муниципальные образования и субъекты РФ. Эмитентами облигаций выступают города, области, регионы, отдельные республики и другие образования в составе РФ. Бумаги субъектов иногда еще называют субфедеральными.

Рынок муниципальных облигаций весьма скромный относительно других типов бумаг, что в свою очередь сказывается на ликвидности. Около половины всего рынка составляют выпуски Москвы, Красноярского края, Самарской и Нижегородской областей.

В последние годы объем рынка муниципальных облигаций сокращается за счет снижения долговой нагрузки регионов. В 2018 г. он практически не вырос, а за первое полугодие 2019 г. снизился на 2,14%. При этом корпоративные бумаги за аналогичный период прибавили более 5%, а рынок ОФЗ вырос почти на 9,5% за счет рекордных объемов размещения на аукционах Минфина.

Для частного инвестора муниципальные бумаги прежде всего являются альтернативой ОФЗ с более высокой доходностью за счет премии за низкую ликвидность и чуть более высокий риск дефолта. Премия по доходности к сопоставимым ОФЗ составляет от 0,4% для наиболее надежных бумаг и достигает 1,5-1,6% для наиболее перегруженных долгом регионов (данные на июль 2019 г.)

Особенности муниципальных и субфедеральных бумаг

- Чаще встречается квартальная, а не полугодовая выплата купонов.

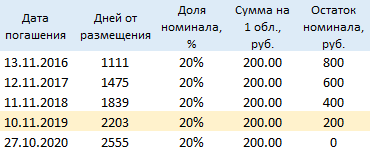

— Среди муниципальных облигаций распространены выпуски с амортизацией долга — выплатой номинала частями по мере приближения срока погашения. Это дает возможность эмитенту распределить выплату долга равномерно на весь период обращения.

Пример графика амортизации по выпуску Хакас2013

Для инвестора такой тип погашения номинала означает повышенный риск реинвестирования. Если на дату выплаты части номинала процентные ставки на рынке снизятся, то реинвестированная под меньший процент сумма амортизации сократит совокупную доходность вложений. Однако, в случае роста рублевых ставок, этот недостаток превращается в преимущество.

В общем случае показатель обычно учитывает вышеобозначенный нюанс. Поэтому выпуски с амортизацией вполне корректно сравнивать с сопоставимыми по дюрации аналогами, используя эффективную доходность к погашению. А вот упрощенные формулы расчета доходности уже будут не корректны.

- Низкая ликвидность. Муниципальные бумаги с высокой ликвидностью на вторичном рынке большая редкость. Обычно держателями регионального долга являются крупные институциональные инвесторы, поэтому число облигаций в свободном обращении обычно невелико.

Надежность муниципальных облигаций

Иногда долговые обязательства региональных образований приравнивают по надежности к ОФЗ, но это не совсем правильный подход. Разумеется, государство обычно оказывает поддержку регионам в сложной ситуации, выделяя необходимую сумму из федерального бюджета. Все дело в том, что дефолт по муниципальным или субфедеральным бумагам автоматически снижает доверие ко всем государственным бумагам. Поэтому государству может быть выгодно поддержать одного должника, чем нести потери из-за роста стоимости новых заимствований.

Однако в статье 102 бюджетного кодекса присутствует следующая формулировка: «РФ не несет ответственности по долговым обязательствам субъектов РФ и муниципальных образований, если указанные обязательства не были гарантированы РФ».

Таким образом, юридически РФ может не оказывать поддержку регионам, если у последних возникает риск дефолта. На практике в истории дефолтов было не так много и все средства в итоге были выплачены кредиторам, но это не гарантирует отсутствие прецедентов в будущем. Поэтому к муниципальным облигациям все-таки стоит относится чуть осторожнее, чем к ОФЗ.

Для примерной оценки надежности региона в первую очередь имеет смысл ознакомиться с его кредитными рейтингами. Периодически сводную таблицу по национальным и международным рейтингам регионов публикует агентство Reuters. Также можно получить информацию на официальных сайтах рейтинговых агентств. В случае регионов это преимущественно национальные агентства АКРА и Эксперт РА.

Читайте также: Что нужно знать о рейтингах и рейтинговых агентствах

Если есть желание поглубже разобраться с финансовым положением того или иного региона, то на сайте Минфина можно найти информацию о размере и структуре долга регионов, а также отчеты об исполнении бюджетов субъектов РФ с официального сайта Федерального казначейства.

Также агентство «РИА Рейтинг» периодически публикует свой рейтинг долговой нагрузки регионов, где информация с вышеуказанных сайтов агрегирована в сводную таблицу. Вот пример по состоянию на 1 января 2019 г.

Чем выше долговая нагрузка региона, тем выше риски инвестирования в его облигации. Например, по итогам 2018 г. совокупный долг республики Мордовия составил 56,2 млрд руб. или 237% от налоговых и неналоговых доходов бюджета региона. Из-за этого в декабре 2018 г. агентство АКРА понизило рейтинг региона сразу на 4 ступени с BB+ до спекулятивного уровня B.

Поэтому, если инвестор принял решение добавить такие облигации к себе в портфель, он должен осознавать, что его риск несколько выше, чем при вложении, например, в облигации Московской области, у которой соотношение долга к доходам составляет всего около 28%.

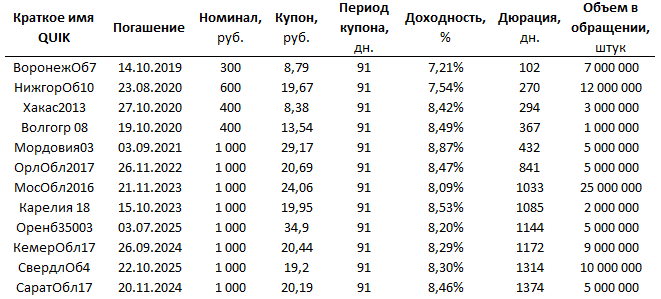

Список ликвидных муниципальных облигаций

Понятие ликвидности для муниципальных бумаг несколько иное, чем для корпоративных эмитентов. Среднее значение оборота гораздо ниже. В сводную таблицу попали облигации, у которых среднедневной объем торгов за последние 50 торговых дней превысил 1 млн руб. Также субъективно учитывалась частота сделок, ширина спреда и плотность заявок в стакане.

Итог

Муниципальные облигации представляют из себя интересную альтернативу ОФЗ и консервативным облигациям госкомпаний, поскольку имеют сходный уровень кредитного риска и привлекательную доходность. Положительный спред по доходности к сопоставимым ОФЗ начинается от 0,4% для наиболее надежных бумаг и достигает 1,5-1,6% для наиболее перегруженных долгом регионов по данным на июль 2019 г. При этом муниципальные бумаги, наравне с ОФЗ, имеют льготный статус налогообложения.

Из-за низкой ликвидности на вторичном рынке муниципальные облигации интересны, скорее, для держателей небольших капиталов и/или рассматривающих покупку бумаг до погашения. При этом механизм амортизации позволяет периодически получать часть вложенного капитала на руки для реинвестирования, в том числе в другие активы.

При отборе муниципальных облигаций в портфель необходимо ознакомиться с кредитным рейтингом региона-эмитента, его долговой нагрузкой и дальнейшими перспективами на горизонте инвестирования.

В качестве более ликвидных вариантов можно рассмотреть бумаги из списка, приведенного в данной статье. При этом данный перечень нельзя рассматривать, как рекомендацию к покупке. Каждое решение о покупке того или иного выпуска облигаций должно приниматься инвестором самостоятельно с учетом его целей и отношения к риску.

Читайте также: Типы облигаций на российском рынке

БКС Брокер

Выгодный старт в БКС: Кешбэк и акции в подарок новым клиентам

Инвестировать