Что такое вечные фьючерсы и зачем они нужны

В конце апреля 2022 г. на срочном рынке Мосбиржи стартовали торги новым инструментом — однодневные фьючерсные контракты с автопролонгацией. Проще — вечные фьючерсы. Пока их всего 4, но биржа планирует расширять предложение.

В связи с ростом популярности данного класса инструментов инвесторам стоит более детально познакомиться с ним. В этом материале вы узнаете, что такое вечные фьючерсы, каковы их особенности, в чем различия с классическим вариантом и какие возможности они дают.

Интересный факт! Московская биржа стала второй после криптоплощадок и первой среди классических бирж в мире, кто запустил торговлю вечными фьючерсами.

Почему фьючерсы вечные

В классическом понимании фьючерсы являются срочными контрактами, то есть заранее определена дата расчетов и погашения, а каждый фьючерс имеет «срок жизни» — например, месяц или квартал.

Вечные или бессрочные фьючерсы являются однодневными, но каждый день погашение переносится автоматически еще на один день. Эффект вечности выражен в том, что не происходит экспирации контракта в заранее установленное время, как в классических контрактах, вместо этого идет пролонгация.

Если вы еще не знакомы с темой фьючерсов, то рекомендуем изучить базовый обучающий материал.

Доступные инструменты

На текущий момент доступно 4 вечных фьючерса в 2 классах:

• Валютные пары: на доллары, юани и евро/рубль

• Драгметаллы: на «бумажное» золото

Согласно планам биржи, в будущем могут появиться вечные контракты на другие виды драгметаллов, индексы акций, энергоносители и недвижимость.

Особенности

• Отсутствие обязательной экспирации является главным отличием от классических контрактов. Но есть и другая особенность — расчет вариационной маржи. С классическими фьючерсами все просто: есть стоимость шага цены, которая умножается на шаг, и получается прибыль или убыток.

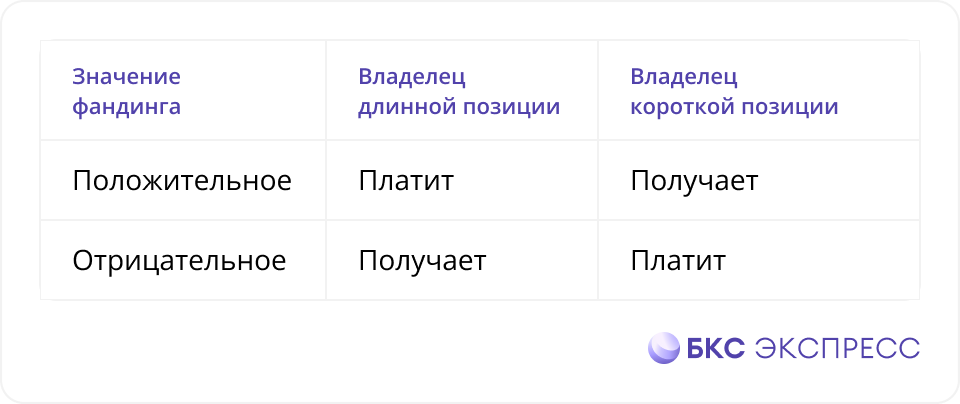

В вечных фьючерсах добавляется стабилизирующий компонент — фандинг, зависящий от отклонения цен между вечным фьючерсом и спотом. Данное значение отнимается от переоценки на бирже.

Трейдер может платить или получать ставку фандинга в зависимости от состояния рынка. Иногда данный механизм можно использовать для получения дополнительной прибыли. Следить за показателем можно в карточке инструмента, формула расчета также есть на сайте Мосбиржи.

• Второй момент — вечные фьючерсы можно исполнить. Инвестор может 4 раза в год перейти из вечного фьючерса в квартальный срочный. Для этого нужно подать заявку не позднее чем за 3 торговых дня до экспирации классического фьючерса.

Есть ли «жизнь» в вечных фьючерсах

На старте первых торговых дней популярности в новых контрактах замечено не было, а сейчас ситуация поменялась. Чаще высокие обороты фиксируются в контракте на USD/RUB, а вот лидер валютного рынка — CNY/RUB, напротив, менее привлекателен для инвесторов.

Рост активности в вечных фьючерсах также можно измерить делением оборотов бессрочных контрактов на срочные. Наибольший вес фиксируется в контрактах USD и EUR/RUB.

По вечному золоту статистика только накапливается, в будущем результаты могут сильно различаться. Пока имеем следующее: на вечное золото приходится не более 0,5% дневного оборота от классического фьючерса на золото, а от спота — в среднем 9%.

Какие возможности дают бессрочные фьючеры

• Если вы долгосрочный инвестор, то с помощью вечных контрактов можно забыть об экспирации. Также это поможет сэкономить на комиссиях на исполнение, выход и вход в позиции.

• Больше контрактов — больше возможностей. В распоряжении инвесторов есть валюта, срочные и бессрочные фьючерсы на нее. Аналогично и по золоту. Все это можно комбинировать для диверсификации, хеджирования или арбитража. Возможные появления рыночных аномалий также могут поспособствовать дополнительному заработку.

• Все расчеты проходят в рублях, а значит, инвестор защищен от инфраструктурных рисков владения валютой напрямую.

БКС Мир инвестиций

Обгоняем депозиты — до 37% годовых

С защитой вложений. Регулярные выплаты и даже в валюте

Инвестировать