Альтернатива пенсии. Инвестиции, требующие внимания раз в 5 лет

Многие люди задумываются об альтернативной пенсионной системе и способах сбережения капитала на старость. Объектов для инвестиций существует множество, как на фондовом рынке, так и вне его пределов. Однако значительная часть из них лишена главных достоинств, присущих качественной пенсионной системе: предсказуемости величины сбережений на горизонте большого числа лет и возможности не «обращать внимание» на объект своих инвестиций.

Мы часто пишем о том, как грамотно выбирать облигации для инвестирования, находить недооцененные выпуски, формировать из отдельных бумаг надежные портфели. И даже ведем несколько модельных портфелей на своем портале, как пример диверсификации вложений для инвесторов. Однако все это требует непрерывного контроля над своими инвестициями. Сегодняшний обзор не об этом. Разбираемся, в какие бумаги вложить деньги, чтобы забыть об этой «проблеме» на 5-10 лет.

Создаем собственный пенсионный фонд

Недавно на наш портал пришел вопрос:

«Подскажите облигации с хорошей доходностью, в которые можно вкладываться долгое время (15-30 лет) с целью формирования своего собственного пенсионного фонда».

Инструменты с указанным горизонтом инвестирования на российском рынке найти не так уж и просто. Но вложить капитал и 5-10 лет не задумываться о своем портфеле вполне возможно. Мы изучили все поле доступных для инвесторов локальных облигаций и приготовили пример пошаговой инструкции выбора бумаг «на старость». Ну и, конечно, не забыли про «подводные камни».

ШАГ 1 — Выбираем бумаги

Начнем с того, где искать. Так как мы создаем «личный пенсионный фонд», рассматривать в данном обзоре будем только рублевые облигации, которые инвестор может приобрести на локальном рынке.

Все бумаги в данной группе можно разделить на три большие категории: государственные обязательства, корпоративные облигации и муниципальные займы.

Типы облигаций на российском рынке

Наш инвестор готов рассматривать вложения в бумаги, принадлежащие любой из них. Главное, чтобы они удовлетворяли остальным критериям.

Классические пенсионные фонды не избегают инвестиций в облигации корпоративного сектора. Например, в структуре инвестиций НПФ Сбербанка на их долю приходится 55%. Чем наш пенсионный фонд хуже? Всего бумаг, принадлежащих перечисленным категориям, набралось около тысячи.

Единственное исключение, которое мы сделали, касается облигаций с плавающей ставкой купона. Оно объясняется изначальным требованием, поставленными перед «личным пенсионным фондом», а именно максимальная предсказуемость будущей доходности на капитал.

ШАГ 2 — Определяемся с горизонтом

Наш инвестор готов потратить время на выбор облигаций в свой портфель, но не готов повторять эту процедуру ежегодно, и даже каждые пару лет. Поэтому наша задача — найти «длинные» бумаги, требующие замены не чаще, чем один раз в пять лет. Будем рассматривать облигации с дюрацией от 5 до 15 лет, что соответствует ближайшей дате погашения в 2024 г. Всего таких бумаг на российском рынке оказалось 56.

«Доплыли» до первого камня

При поиске бумаг с предпочтительным сроком жизни следует обращать внимание не только на дату погашения, но и на дату ближайшей оферты. Оферты бывают двух типов: Put и Call.

Оферта по облигациям. Что нужно знать инвестору об этом

В первом случае держатель бумаги имеет право предъявить ее эмитенту к выкупу в заранее оговоренный срок до погашения. В свою очередь, эмитент, после прохождения оферты имеет право изменить величину купона для оставшихся держателей, или даже сделать ее нулевой.

Во втором случае эмитент имеет право выкупить у держателей свои обязательства в заранее оговоренный срок до погашения. Естественно он воспользуется этим правом, если перестанет нуждаться в данном источнике финансирования, или в случае, если возникнет возможность рефинансироваться дешевле. Как например в последний год, когда доходности облигаций неуклонно снижались.

В обоих случаях инвестор не может зафиксировать желаемую ставку доходности до погашения, как и избавиться на этот период от необходимости подбирать новые инструменты для вложений капитала. Поэтому, если срок до погашения облигации 10 лет, а до ближайшей оферты — три года, ориентироваться стоит на последнюю дату.

Чтобы отсортировать бумаги с длительным сроком до погашения, но близкой офертой Put, нужно ориентироваться на значение дюрации, которое можно найти в терминале QUIK. Все, что более 5 лет, нам подходит.

С офертой Call дело обстоит сложнее. Дюрация, публикуемая в QUIK, ее не учитывает. Поэтому перед инвестицией в выбранную бумагу лучше ознакомиться с ее эмиссионными документами, чтобы не напороться на этот «камень».

Из отсортированных по дюрации изначально 56 бумаг, у 12 присутствует возможность оферты Call в 2023 г., или ранее. Исключаем их из нашего списка. В итоге остается 44 облигации.

ШАГ 3 — В поисках ликвидности

Ликвидность — к этому термину мы еще вернемся более подробно. А сейчас же перед нами стоит цель просто исключить из списка бумаги, торги по которым фактически не ведутся. Чаще всего это вызвано тем, что практически 100% выпуска скупили стратегические инвесторы, которые намерены держать бумаги до погашения.

Определить такие выпуски можно проанализировав историю сделок по дням или просто заглянув в биржевой стакан и увидев там пустоту, либо пару одиноких заявок. Наш список сократился уже до 30 бумаг.

ШАГ 4 — Держимся подальше от рисков

От историй с повышенным риском лучше отказаться. В противном случае придется следить за новостным потоком, отчетностью и массой других показателей, чего «наш инвестор» делать не планирует.

В итоге остается 28 бумаг, подходящих для нашего пенсионного фонда по формальным критериям.

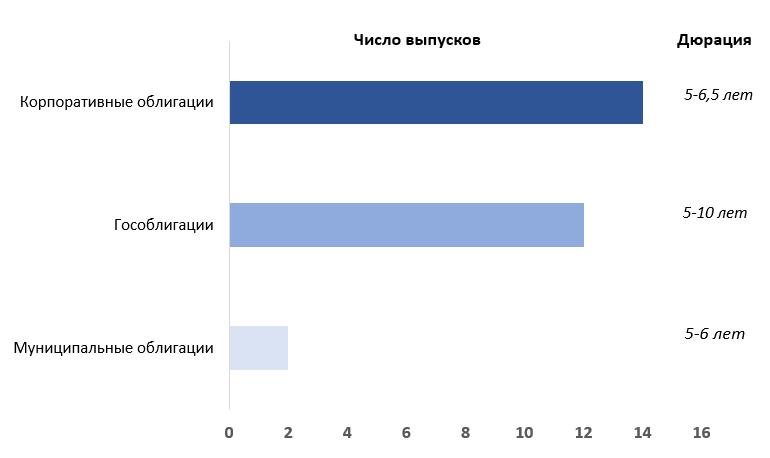

В «шорт-лист» попало 12 ОФЗ, 14 корпоративных облигаций и всего 2 выпуска муниципальных бондов. Это около 2,7% от изначальной выборки.

Дюрация представленных бумаг колеблется от 5 до 10 лет. Ближайшая бумага будет погашена в августе 2023 г. — это инфляционный линкер 52001, а погашения самой длинной из представленных облигаций придется ждать до 2036 г.

Почему такое небольшое число компаний предлагает инструменты со столь значительным сроком до погашения?

Во-первых, чтобы найти спрос у инвесторов, качество эмитента должно быть высоким и, главное, хорошо прогнозируемым во времени. Во-вторых, эмитент, выпуская длинные бумаги с фиксированной ставкой купона, берет на себя риск повышенных затрат на обслуживание долга в сравнении с рынком, если процентные ставки значительно упадут относительно момента эмиссии.

Не удивительно, что значительная часть списка пришлась на ОФЗ, ведь государство — самый надежный эмитент.

Среди корпоративных эмитентов мы также видим преимущественно госкомпании и всего один частный выпуск МТС 1-Р6. Последний как раз подходит выше обозначенным требованиям: крупный эмитент с предсказуемым бизнесом, приносящим стабильный денежный поток вне зависимости от экономической ситуации.

Два квазигосударственных выпуска Санкт-Петербургской и Оренбургской областей можно спокойно отнести в категорию ОФЗ. Идем дальше.

ШАГ 5 — Важно купить по хорошей цене

И снова ликвидность. Обычно, рассматривая бумаги для облигационных портфелей или инвестиционных идей, мы стараемся выбирать наиболее ликвидные бумаги. Это делается для простоты покупки по хорошей цене, а также возможности быстрого выхода из бумаги, когда инвестиционная идея реализовалась.

Сейчас интерес представляет только возможность покупки по привлекательной цене. Так как мы условились держать бумагу до погашения, рыночные колебания нас волнуют мало. Эталоном по ликвидности выступают ОФЗ с постоянным купоном (ПД), в которых ежедневно проходит большое число сделок, а спреды между ценой покупки и продажи минимальны. Исключением служит выпуск 46012, частично амортизированный и выкупленный на 75%. Он продемонстрировал худшую ликвидность из оставшихся бумаг и был вычеркнут из списка. Теперь осталось 27 бумаг.

Для примера мы взяли наименее ликвидный выпуск ОФЗ ПД 26219 и сравнили его с оставшимися бумагами. Для определения ликвидности мы оценивали три параметра и присваивали по ним рейтинг каждой облигации: средний за последний месяц объем сделок за день, среднедневной оборот за аналогичный период и средний спред между лучшими Bid и Ask. Получился список бумаг, ранжированный по уровню ликвидности от 5 (у наиболее активно торгуемых ОФЗ ПД) до 1.

Как ликвидность помогает в покупке облигаций? От элементарной скорости исполнения выставленной заявки до помощи в определении справедливой цены сделки. Считается, что рыночная цена является наиболее точной оценкой бумаги в текущий момент времени. Однако данный тезис остается справедливым ровно до того момента, пока на рынке присутствует большое число продавцов и покупателей, т.е. торги ликвидны. А если в стакане лишь несколько заявок, то есть шанс, что лучший Ask слишком высок, а Bid слишком занижен.

Очередной «подводный камень»

Как оценить справедливую цену покупки облигации, если ликвидность торгов низкая? Самый простой способ сравнить с аналогами с одинаковой величиной дюрации. Но что, если проблемы с ликвидностью присутствуют на всем рынке?

В таком случае можно обратиться к первичным размещениям бумаг с похожим уровнем качества, если они конечно присутствуют в данный момент. Для того чтобы унифицировать оценку воспользуемся понятием G-спреда. Это разница в доходности между выбранной облигацией и G-кривой, построенной на основе ОФЗ. Ее последние значения можно найти на Мосбирже.

Большинство наших корпоративных облигаций имеют похожий уровень качества: Газпром капитал, Газпром нефть, РЖД, Транснефть, МТС — все это наиболее надежные эмитенты отечественного рынка (про РСХБ предстоит отдельный разговор). А значит их G-спреды должны быть похожи. Осталось найти бумагу с аналогичным кредитным рейтингом, которая находится в процессе размещений.

В ближайшие дни свои три выпуска с офертой в 2025 г. размещает Газпром. После сбора заявок ориентир по доходности составил 8,25%. Это эквивалентно спреду около 70 б.п. к G-кривой. Этого ориентира стоит придерживаться, покупая перечисленные выше корпоративные бумаги из нашего списка.

Посмотрим, как обстоит ситуация с G-спредом на рынке. Мы сознательно «выбросили» из анализа все ОФЗ, так как сама G-кривая строится на их основе. Спред муниципальных облигаций теоретически должен быть ниже, чем у представленных корпоративных. Прирост уровня риска в сравнении с ОФЗ у них совсем небольшой, я бы субъективно оценил его в 30 б.п.

Как видно из диаграммы, спред РЖД 1Р-3R в момент выгрузки котировок вообще был отрицательным, что явно несправедливо. Если вернуться к нашему рейтингу ликвидности, построенному ранее, он получил самую низкую оценку, поэтому такие нерыночные отклонения неудивительны.

Для основной массы бумаг значение G-спреда расположилось от 14 до 52 б.п., т.е. у всех доходность ниже той, что Газпром предлагает при размещении. Какая-то премия за продажу большого количества бумаг единовременно (размещение) возможна, но явно не более 20-25 б.п. То есть более-менее справедливая рыночная цена была только у бумаг МТС, Газпром Капитал Б-04 и у облигаций Оренбургской области, учитывая их квазигосударственный характер.

Опасность или возможность

У трех бумаг из нашей выборки G-спред явно выбивается из общей массы, это РСХБ 01Т1, 09Т1, 08Т1, и дело тут явно не в ликвидности: две из них получили рейтинг «4» и одна «3», что соответствует хорошему уровню ликвидности. Значение спреда для них колеблется от 160-200 б.п.

Все просто: данные облигации — субординированные и имеют чуть более высокий риск.

Что такое субординированные облигации?

Для госбанка, коим является РСХБ, проблемы с субордами маловероятны. Тем не менее, вопрос о включении такого типа бумаг в портфель каждый «пенсионный фонд» должен решать для себя сам.

Ну и последний «камень»

После прочтения может возникнуть вопрос: зачем БКС вообще ведет какие-то портфели, постоянно ищет из заменяет одни выпуски другими, если можно сделать, как описано в статье?

Все просто. Фиксируя доходность сейчас и на 10 лет вперед, вы можете только предполагать, какой уровень ставок будет на рынке в будущем. Если ставки значительно вырастут, можно на протяжении нескольких лет получать доходность ниже рынка, а в какие-то моменты и ниже инфляции. Для этого мы собираем портфели из бумаг с разной дюрацией, чтобы нейтрализовать фактор неопределенности во времени. Но и на этот случай есть свой длинный инструмент.

Мы обошли вниманием два инфляционных линкера: ОФЗ 52001 и ОФЗ 52002, и это было явно незаслуженно. Номинал этих бумаг раз в полгода индексируется на величину инфляции, а «сверху» платится фиксированный купон 2,5% от номинала. При этом стоит отметить, что не от начального, а от проиндексированного номинала. На наш взгляд, это отличное вложение для большого капитала, который ищет «тихую гавань».

Подводя итоги

Как мы выяснили, облигаций, в которые на нашем рынке можно вложить деньги на 5-10 лет и по-настоящему «забыть» не так много, но и их дефицита не наблюдается. Крайне консервативные инвесторы могут выбрать лишь ОФЗ с самым минимальным риском. Также можно разбавить портфель корпоративными бумагами наиболее качественных отечественных эмитентов, получив за это премию 40-70 б.п.

В результате, исключив бумаги, получившие рейтинг ликвидности «1», получим 22 облигации, которые можно использовать для «собственного пенсионного фонда». Если формировать портфель сейчас, то можно рассчитывать на следующие значения доходности к погашению:

- 7,7% при инвестировании только в гособлигации

- Показатель может вырасти до 7,8-7,9%, если добавить обязательства муниципалитетов

- На 8-8,1% можно рассчитывать при добавлении корпоративных облигаций (за исключением субордов)

Главные условия соблюдены: доходность предсказуема и портфель можно не трогать на протяжении десятка лет. Осталось только начать инвестировать, пока до пенсии еще далеко.

БКС Брокер

Обгоняем депозиты — до 37% годовых

С защитой вложений. Регулярные выплаты и даже в валюте

Инвестировать