Сталевары в III квартале. Кто из металлургов выглядит привлекательнее

Российские производители стали отчитались за III квартал, а это значит, что пора подвести итоги по отрасли и сравнить результаты компаний.

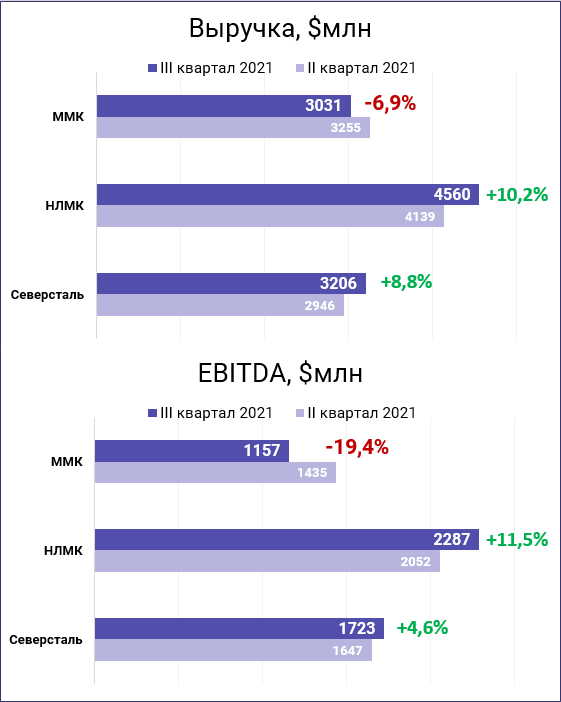

Динамика операционных и финансовых показателей

В III квартале цены на сталь оставались высокими, в то время как коксующийся уголь, необходимый для выплавки, вырос в цене. Средние цены на железную руду также были выше уровней II квартала, несмотря на коррекцию. В этих условиях в более выигрышных условиях были компании с более высоким уровнем вертикальной интеграции.

Низкий уровень самообеспеченности углем (40%) и железной рудой (17%) стал негативным фактором для компании ММК, которая не смогла превзойти по показателям результаты II квартала. Маржинальность по EBITDA у ММК сократилась на 5,9 п.п., до 38,2%.

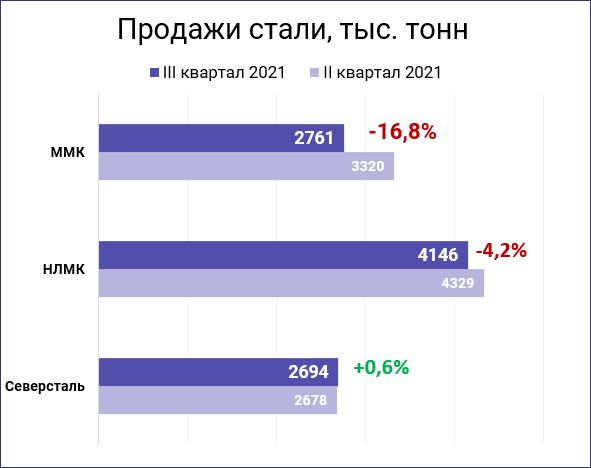

Однако ключевым негативным фактором, повлиявшим на снижение EBITDA, стало не столько сжатие маржи, сколько спад в продажах на 16,8% кв/кв, до 2,76 млн тонн. Компания объясняет это замедлением спроса в России на фоне ожиданий коррекции цен со стороны потребителей. Продажи в России упали на 660 тыс. тонн, что было частично компенсировано ростом экспорта на 102 тыс. тонн.

НЛМК и Северсталь в меньшей степени сфокусированы на внутреннем рынке, поэтому замедление российского спроса не так сильно повлияло на их результаты. Особенно хорошо отработала компания НЛМК, несмотря на то, что ей тоже пришлось сократить продажи из-за аварии. Северсталь, даже с учетом увеличения продаж, осталась на втором месте.

По уровню производства в аутсайдерах оказалась НЛМК. Сокращение на 14,5% кв/кв связано с пожаром на территории кислородного цеха в августе и последующими ремонтными работами. В лидерах Северсталь, увеличившая выпуск стали на 3,7% кв/кв в результате модернизации конвертерного цеха и машин непрерывного литья заготовок. По оценке компании, это даст ей дополнительно 0,5 млн тонн стали в год.

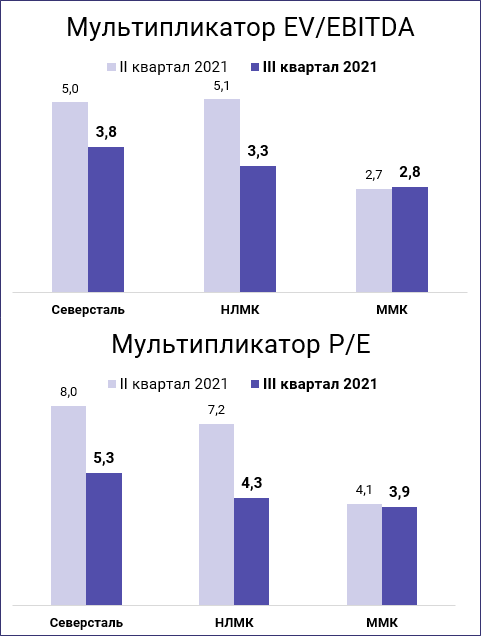

Мультипликаторы

Мультипликаторы для НЛМК и Северстали ощутимо снизились, а вот для ММК показатели EV/EBITDA и P/E остались примерно на прежнем уровне. Это объясняется разнонаправленной динамикой акций в III квартале. В то время как Северсталь и НЛМК были под давлением из-за ожидаемого негативного влияния экспортной пошлины и роста НДПИ, бумаги ММК получили поддержку за счет фокуса на внутренний рынок, снижения цен на ЖРС и перспектив включения бумаги в индекс MSCI Russia на ноябрьской ребалансировке.

Для расчета показателей за II квартал была использована средняя цена акций в периоде. Показатель за III квартал рассчитан по цене закрытия 25.10.21

Несмотря на низкие показатели, бумаги металлургов нельзя назвать недооцененными. Если смотреть в будущее, то будет логичным ожидать снижения финансовых результатов после прохождения пика по ценам на сталь. Если вместо EBITDA за последние 12 месяцев подставить в формулу расчета среднее значение за три допандемийных года (2017–2019), то показатели EV/EBITDA выглядят уже не такими низкими: Северсталь — 7х, НЛМК — 7,2х, ММК — 5,4х.

ММК традиционно торгуется с дисконтом по мультипликаторам к более самообеспеченным сырьем конкурентам. Однако текущий уровень дисконта чуть выше среднего за 5 лет, что может говорить о возможном наличии небольшой переоценки в текущих котировках.

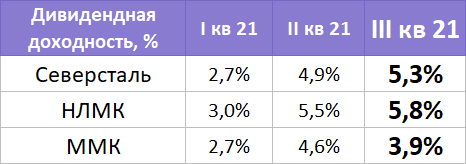

Дивиденды

Именно дивиденды являются ключевым фактором привлекательности акций металлургов.

По отношению ко II кварталу 2021 г. увеличить выплаты удалось лишь Северстали (85,93 руб. против 84,45 руб. на акцию), в то время как НЛМК сократил выплаты с 13,62 руб. до 13,3 руб., а ММК снизил дивиденд с 3,53 до 2,66 руб. на акцию. В результате поквартальная дивидендная доходность по акциям выглядит следующим образом:

Доходность за I и II квартал рассчитана к цене на последний день перед отсечкой.

Доходность за III квартал рассчитана к цене закрытия 25 октября 2021 г.

ММК в числе отстающих по дивидендной доходности. Наибольшая ожидаемая доходность за III квартал у НЛМК.

Резюме за III квартал

В III квартале лучше других отработала компания НЛМК, во многом за счет ориентации на зарубежные рынки. Хуже всех показала результаты ММК из-за падения продаж внутри страны и роста себестоимости. НЛМК немного снизила дивиденды к уровню II квартала, главным образом из-за роста оборотного капитала, Северсталь незначительно увеличила выплаты, а ММК сократила их почти на 25%.

Текущие мультипликаторы EV/EBITDA сталелитейных компаний при оценке показателей последних 12 месяцев выглядят низкими, но с учетом близости к верхней части цикла по ценам на сталь такие оценки выглядят оправданными. Внутри сектора наименьшие мультипликаторы у компании ММК, однако с учетом средних уровней они выглядят даже чуть завышенными.

Перспективы IV квартала

Можно предположить, что средний уровень цен на железную руду окажется ниже III квартала (позитив для ММК), а средний уровень цен на коксующийся уголь — выше III квартала (негатив для ММК и НЛМК).

В III квартале из-за падения внутреннего спроса ММК нарастила экспортные продажи с более длинными сроками поставки. Это значит, что провал прошлого квартала может быть частично компенсирован в конце года. Также в IV квартале мы можем увидеть реализацию отложенного внутреннего спроса, что может позитивно отразиться на результатах и дивидендах ММК. Также позитивные тренды на внутреннем рынке могут поддержать результаты Северстали, в то время как НЛМК большую часть продукции реализует за рубежом, где пик по ценам может быть уже пройден.

Таким образом, в IV квартале лидер и аутсайдер могут поменяться местами. Несмотря на то, что по всем металлургам взгляд на IV квартал оптимистичный, ММК может показать более сильные результаты, в то время как НЛМК может оказаться в числе отстающих.

БКС Мир инвестиций